Con la pubblicazione della Legge di Bilancio si conferma la proroga per sconto in fattura e cessione del credito, dei correlati Bonus Edilizi, l’introduzione dei nuovi Bonus sull’eliminazione delle barriere architettoniche e l’esenzione da Visto di conformità ed asseverazione per l’edilizia libera ed i modesti importi.

Dopo l’ottenimento della fiducia alla camera, e la conseguente pubblicazione nella Gazzetta Ufficiale Serie Generale 310 del 31-12-2021 della Legge 30-12-2021 n. 234 si concretizzano le anticipate proroghe e le nuove introduzioni inerenti le agevolazioni fiscali sul patrimonio edilizio e le conseguenti opzioni di sconto in fattura e cessione del credito che entreranno in vigore dal 01-01-2022.

In tema di sconto in fattura e cessione del credito d’imposta come opzioni alternative alle detrazioni in ambito edilizio la Legge di Bilancio 2022 prevede in particolare le seguenti proroghe:

- Si proroga agli anni 2022, 2023 e 2024 la facoltà dei contribuenti di usufruire delle detrazioni fiscali concesse per gli interventi in materia edilizia ed energetica, alternativamente, sotto forma di sconto in fattura o credito d’imposta cedibile anche a banche e intermediari finanziari;

- Si proroga al 31 dicembre 2025 la facoltà di optare per la cessione del credito o per lo sconto in fattura, in luogo della detrazione fiscale, per le spese sostenute per gli interventi coperti dal c.d. Superbonus.

Si rammenta inoltre che in sede referente sono state trasfuse nella legge di bilancio alcune disposizioni del decreto-legge n. 157, c.d. Decreto Anti Frodi, introducendo novità sull’obbligo del visto di conformità anche in caso di opzione per la cessione del credito o sconto in fattura relativa alle detrazioni fiscali per lavori edilizi diversi da quelli che danno diritto al Superbonus 110%, nonché novità sull’obbligo di asseverazione della congruità di prezzi, da operarsi a cura dei tecnici abilitati, come già acclarato anche mediante i prezzari DEI (Casa editrice del Genio Civile) che possono ora essere utilizzati per l’attestazione della congruità dei prezzi, ove occorrente, anche per i lavori che accedono ai bonus edilizi ordinari (diversi dal Superbonus) e al bonus facciate, in luogo dei prezzari regionali e dei listini delle camere di commercio.

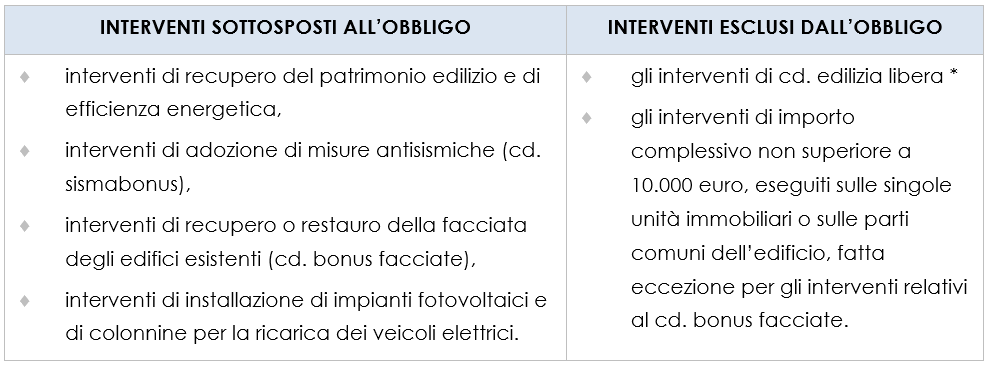

Nel dettaglio, sono esclusi da tale obbligo gli interventi di c.d. edilizia libera ed è stato chiarito che rientrano tra le spese detraibili anche quelle sostenute per il rilascio del visto di conformità, nonché delle asseverazioni e attestazioni, sulla base dell’aliquota di detrazione fiscale pervista per ciascuna tipologia di intervento. È stato inoltre escluso l’obbligo del visto di conformità per gli interventi di importo complessivo non superiore a 10.000 euro, eseguiti sulle singole unità immobiliari o sulle parti comuni dell’edificio, fatta eccezione per gli interventi relativi al c.d. bonus facciate:

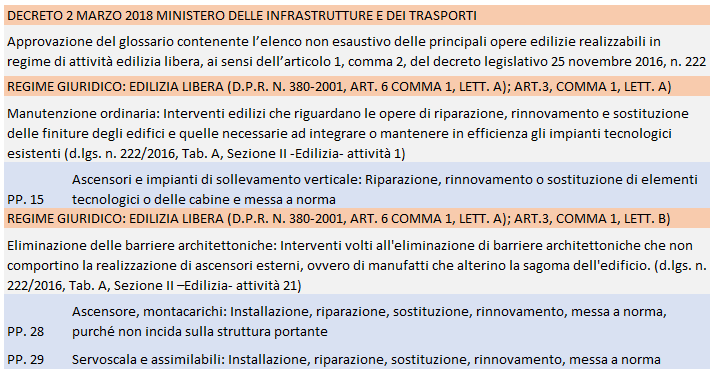

* ai sensi dell’articolo 6 del TU edilizia (D.P.R. n. 380 del 20021), del D.M. 2 marzo 2018 (glossario contenente l’elenco non esaustivo delle principali opere edilizie realizzabili in regime di attività edilizia libera) e della normativa regionale

La maggior parte delle nostre forniture saranno quindi esentate dall’obbligo del visto di conformità e dall’asseverazione di congruità dei prezzi, rientrando quasi sempre nella categoria di lavori a edilizia libera per i quali non è necessario alcun titolo edilizio nei termini delle rubricate disposizioni normative:

Sono trasfuse nella Legge di Bilancio le originarie previsioni dell’abrogato DL 157-2021 circa i controlli finalizzati al contrasto delle frodi. La norma riconosce infatti all’Agenzia delle Entrate la possibilità di sospendere, entro cinque giorni lavorativi dall’invio e per un periodo non superiore a trenta giorni, l’efficacia delle comunicazioni telematiche necessarie per l’esercizio dell’opzione della cessione del credito e dello sconto in fattura, nei casi in cui vengano riscontrati particolari profili di rischio.

Secondo il comma 30 dell’articolo 1 della Legge 30-12-2021 n. 234, nell’introdotto art. 122-bis del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, i profili di rischio sono individuati, utilizzando criteri relativi alla diversa tipologia dei crediti ceduti, in particolare riferendosi:

- alla coerenza e alla regolarità dei dati indicati nelle comunicazioni e nelle opzioni di cui al presente comma con i dati presenti nell’Anagrafe tributaria o comunque in possesso dell’Amministrazione finanziaria;

- ai dati afferenti ai crediti oggetto di cessione e ai soggetti che intervengono nelle operazioni cui detti crediti sono correlati, sulla base delle informazioni presenti nell’Anagrafe tributaria o comunque in possesso dell’Amministrazione finanziaria;

- ad analoghe cessioni effettuate in precedenza dai soggetti indicati nelle comunicazioni e nelle opzioni di cui al comma in esame

Si specifica, al c. 2 del medesimo articolo, che se all’esito del controllo risultano confermati i rischi sopra indicati la comunicazione si considera non effettuata e l’esito del controllo è comunicato al soggetto che ha trasmesso la comunicazione. Se, invece, i rischi non risultano confermati, ovvero decorso il periodo di sospensione degli effetti della comunicazione la stessa produce gli effetti previsti dalle disposizioni di riferimento.

NUOVO BONUS ABBATTIMENTO BARRIERE ARCHITETTONICHE

Come anticipato nel nostro precedente articolo il comma 42, introduce, per il solo anno 2022, una detrazione per le spese sostenute per interventi finalizzati al superamento e all’eliminazione di barriere architettoniche. In particolare, ai fini della determinazione delle imposte sui redditi, ai contribuenti è riconosciuta una detrazione dall’imposta lorda, fino a concorrenza del suo ammontare, per le spese documentate sostenute dal 1°gennaio 2022 al 31 dicembre 2022 per la realizzazione di interventi direttamente finalizzati al superamento e all’eliminazione di barriere architettoniche in edifici già esistenti.

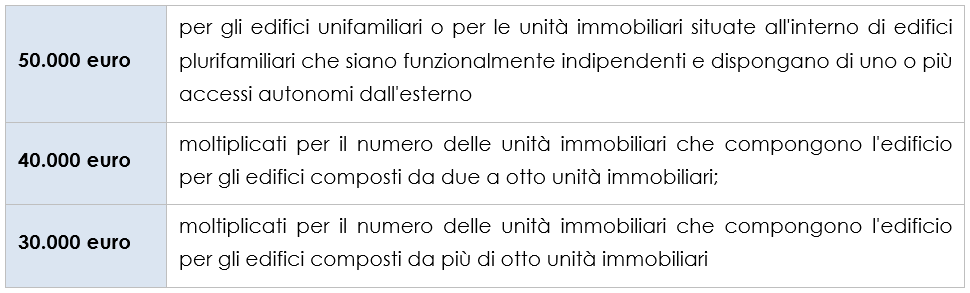

La detrazione, da ripartire tra gli aventi diritto in cinque quote annuali di pari importo, spetta nella misura del 75% delle spese sostenute ed è calcolata su un ammontare complessivo non superiore a:

Tale detrazione spetta anche per gli interventi di automazione degli impianti degli edifici e delle singole unità immobiliari funzionali ad abbattere le barriere architettoniche nonché in caso di sostituzione dell’impianto, per le spese relative allo smaltimento e alla bonifica dei materiali e dell’impianto sostituito.

Anche a tale agevolazione è applicabile la disciplina in materia di opzione per la cessione o per lo sconto in luogo delle detrazioni fiscali.